Direktversicherung

Erfüllt die Pflicht einer Möglichkeit zur Entgeltumwandlung

Spart Sozialabgaben und Steuern

Fördert die Unternehmensbindung der Belegschaft

Die Direktversicherung erleichtert die Altersversorgung

Die Direktversicherung ist ein schlankes und flexibles Vorsorgemodell der betrieblichen Altersvorsorge (bAV): Sowohl Ihre Mitarbeiterinnen und Mitarbeiter als auch Sie können Beiträge einzahlen. Und sparen dabei in der Regel Steuern und Sozialabgaben.

Vorteile mit einer Direktversicherung für Arbeitgeber

- Einhaltung gesetzlicher Pflichten

Sie kommen Ihrer gesetzlichen Pflicht nach, auf Wunsch eine Möglichkeit zur Entgeltumwandlung anzubieten.

- Sozialausgaben einsparen

Sie sparen mit der Bruttoentgeltumwandlung etwa 15 Prozent Sozialabgaben ein.

- Steuerlich absetzbar

Sie können Ihre Beiträge als Betriebsausgaben von der Steuer absetzen.

- Bessere Unternehmensbindung

Sie haben damit die Möglichkeit, Mitarbeiterinnen und Mitarbeiter längerfristig an das Unternehmen zu binden.

- Attraktivität

Sie fördern ein gutes Unternehmensimage.

- Rundum Service

Die Verwaltung und Abwicklung übernehmen unsere Versicherer für Sie. Diese legen für Sie das Geld an, verwalten es und nehmen später auch an Ihrer Stelle die Auszahlung der Renten vor.

Vorteile einer Direktversicherung für Arbeitnehmerinnen und Arbeitnehmer

- Verbesserung der Altersvorsorge

Arbeitnehmerinnen und Arbeitnehmer können ihre Altersvorsorge unter Umständen entscheidend aufbessern.

- Steuerersparnisse

Weil die Beiträge in der Regel direkt vom Bruttogehalt eingezogen werden, sparen ihre Mitarbeitenden Steuern und Sozialabgaben.

- Möglichkeit zur Riester-Förderung

Leisten sie hingegen Beiträge aus ihrem Nettogehalt, ist eine staatliche Riester-Förderung möglich. Es gelten Fördervoraussetzungen.

- Berufsunfähigkeit absichern

Je nach Ausgestaltung können Arbeitnehmerinnen und Arbeitnehmer in manchen Fällen auch das Risiko einer Berufsunfähigkeit in der Direktversicherung absichern.

- Anspruch auf Betriebsrente

Bei Arbeitslosigkeit bleiben die Ansprüche auf die Betriebsrente bestehen und dürfen prinzipiell nicht auf das Arbeitslosengeld angerechnet werden.

- Rund um geschützt

Geht Ihr Unternehmen Konkurs, bleibt die Versicherung dennoch unangetastet bestehen.

Ihre Beschäftigten haben grundsätzlich das Recht, Teile ihres Gehalts für eine betriebliche Altersvorsorge (auch: Betriebsrente) zu nutzen, wenn sie das wünschen (auch: „Recht auf Entgeltumwandlung“ genannt) und es geltenden Tarifverträgen nicht entgegensteht. Mit einer Direktversicherung können Sie dann Ihrer Pflicht nachkommen, eine Möglichkeit dazu zu schaffen. Sie sorgen bequem über eine externe Rentenversicherung vor. Scheidet jemand aus dem Unternehmen aus, können die Versorgungsansprüche unkompliziert auf den neuen Arbeitgeber übertragen werden. Die Abwicklung und Verwaltung sind mühelos, weshalb die Direktversicherung häufig von kleinen und mittleren Unternehmen gewählt wird.

Ein großer Vorteil ist außerdem, dass Sie Ihre eigenen Beiträge für den Arbeitnehmer oder die Arbeitnehmerin als Betriebsausgaben von der Steuer absetzen können. Die Direktversicherung hat in der Regel keine Auswirkungen auf die Bilanz.

Tipp: Ein Insolvenzschutz über den Pensionssicherungsverein ist in der Regel nicht nötig. Das spart Kosten.

Komfortabel für Sie und Ihre Belegschaft

So funktioniert die Direktversicherung

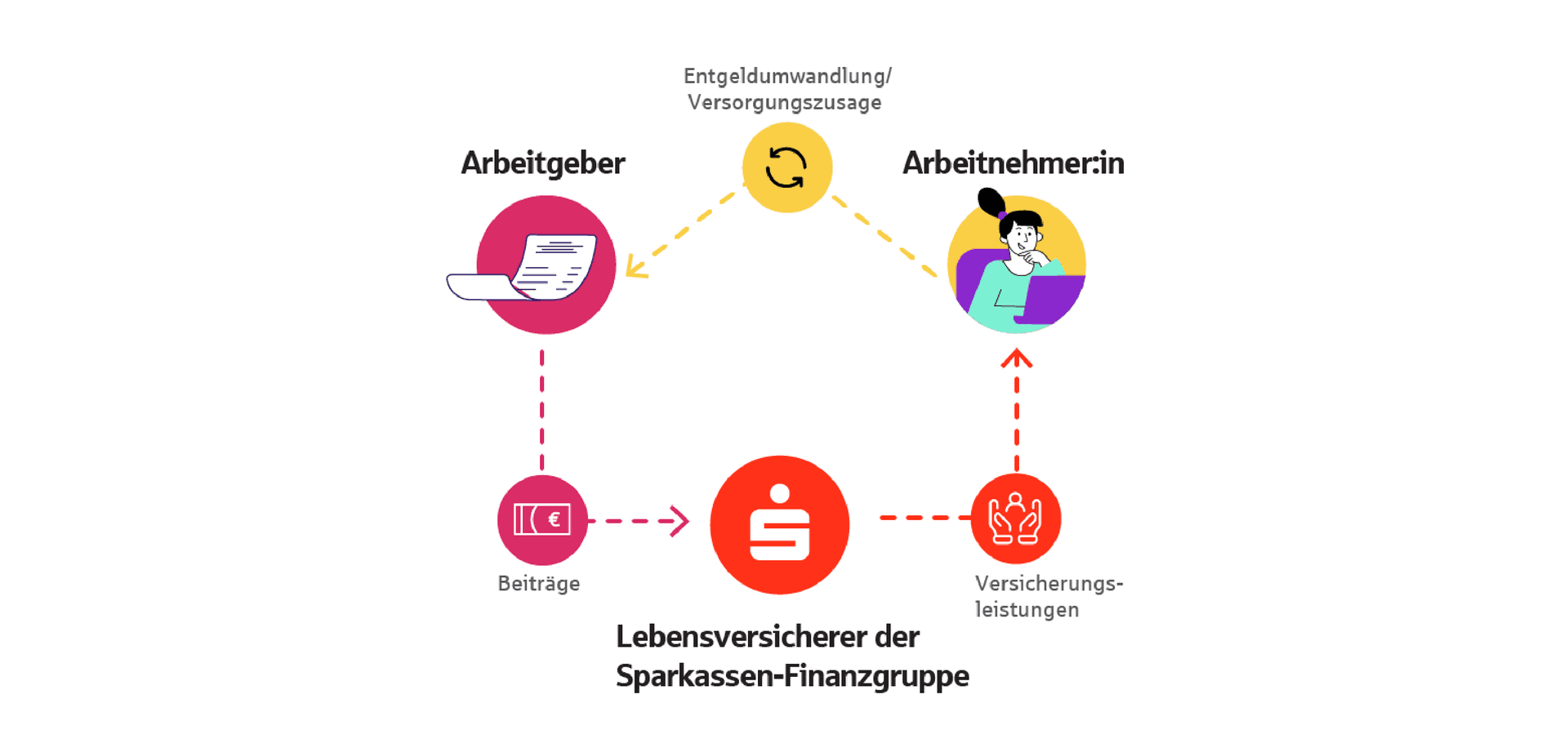

Getragen und verwaltet wird Ihre Direktversicherung beispielsweise von einem Lebensversicherer der Sparkassen-Finanzgruppe. Sie schließen dort auf Wunsch Ihres Arbeitnehmers oder Ihrer Arbeitnehmerin eine Renten- oder Lebensversicherung auf deren oder dessen Leben ab. Unter Umständen sind dabei auch Fondsverträge möglich.

Die Beiträge Ihrer Beschäftigten überweisen Sie in der Regel direkt von deren Bruttogehalt. Weil die Beiträge zur betrieblichen Altersvorsorge (bAV) teilweise von Sozialabgaben befreit sind, reduziert sich auch der Arbeitgeberanteil. Diesen Vorteil sollen die Unternehmen an ihre Beschäftigten weitergeben – in Form eines Arbeitgeberzuschusses von mindestens 15 Prozent des umgewandelten Entgelts. Ausnahmen bilden tarifvertragliche Regelungen. Arbeitgeber sind daher verpflichtet, einen Zuschuss zu Entgeltumwandlungsvereinbarungen zu leisten, soweit sie dadurch Sozialversicherungsabgaben sparen.

Was die Direktversicherung abdeckt

Steuer- und sozialabgabenfrei bleiben Sparbeiträge in Höhe von bis zu 4 Prozent der Beitragsbemessungsgrenze (BBG) in der gesetzlichen Rentenversicherung (aktuell 96.600 Euro). Konkret bedeutet das, dass momentan Sparbeiträge von bis zu 3.864 Euro im Jahr steuer- und sozialabgabenfrei sind (Stand 2025).

Voraussetzung: Das Jahresgehalt des Arbeitnehmers oder der Arbeitnehmerin liegt unter der BBG für die gesetzliche Rentenversicherung (aktuell 96.600 Euro) und für die gesetzliche Kranken- und Pflegeversicherung (66.150 Euro; Stand 2025). Zusätzlich können Sie und Ihre Mitarbeiterinnen und Mitarbeiter in der Regel jedes Jahr weitere 4 Prozent der BBG steuerfrei in den Vertrag sparen. Eine weitere Steuerförderung erhalten Sie als Arbeitgeber, wenn Sie mit dem Vertrag Beschäftigten mit maximal 2.575 Euro Bruttogehalt monatlich zu einer bAV verhelfen. Für Ihre zusätzlichen Beiträge bis 960 Euro pro Jahr und Arbeitnehmerin oder Arbeitnehmer können Sie dann 30 Prozent Ihres Arbeitgeberanteils steuerlich verrechnen. Dabei muss Ihr Arbeitgeberanteil pro Jahr bei mindestens 240 Euro liegen.

Ab Rentenbeginn bekommen die Mitarbeiterinnen und Mitarbeiter dafür lebenslang eine Betriebsrente ausbezahlt. Bei Arbeitgeberwechseln kann die Versicherung übertragen werden. Im Fall der Arbeitslosigkeit können die Beitragszahlungen ausgesetzt werden oder der Mitarbeiter oder die Mitarbeiterin kann selbst weiter einzahlen.

Tipp: Unter Umständen können Ihre Arbeitnehmerinnen und Arbeitnehmer im Vertrag einen Schutz im Todesfall vereinbaren. In diesem Fall zahlt die Direktversicherung eine vereinbarte Summe an die Angehörigen aus.

Wer braucht eine Direktversicherung?

Diese kann je nach Ausgestaltung für jeden hauptberuflich beschäftigten Mitarbeiter und jede Mitarbeiterin im Rahmen der Altersvorsorge sinnvoll sein, um die bestehende Rentenlücke zu schließen. Als Arbeitgeber sind Sie gesetzlich dazu verpflichtet, die Möglichkeit zur Entgeltumwandlung anzubieten, wenn die Arbeitnehmerseite das wünscht und es geltenden Tarifverträgen nicht entgegensteht. Sie sparen dabei in der Regel Sozialabgaben, können diese Ersparnis aber durch den Arbeitgeberzuschuss teilweise oder ganz an die Mitarbeiterinnen und Mitarbeiter weitergeben.

Absicherung für Ihre Mitarbeitenden

Häufige Fragen zur Direktversicherung

Sie ist eine Form der betrieblichen Altersvorsorge, bei der der monatliche Beitrag in der Regel direkt vom Bruttogehalt des Arbeitnehmers oder der Arbeitnehmerin abgeführt wird. Dadurch sparen Arbeitgeber und Beschäftigte Steuern und Sozialabgaben. Weil der Arbeitgeber ebenfalls einen Beitrag einzahlt, kann eine gute Rendite für die Beschäftigten erzielt werden. Die Direktversicherung zahlt die Rente ab Renteneintritt lebenslang monatlich aus. Für Unternehmen hat die Versicherung außerdem den Vorteil, dass Verwaltung und Abwicklung mühelos sind und sie damit ihrer gesetzlichen Pflicht nachkommen können, eine Möglichkeit zur Entgeltumwandlung anzubieten.

Grundsätzlich ist sie sehr sinnvoll. Der Arbeitgeber erfüllt damit seine gesetzliche Pflicht, eine Möglichkeit zur Entgeltumwandlung anzubieten. Dabei kann er Sozialabgaben und Steuern sparen und gleichzeitig bei der Belegschaft die Identität mit dem Unternehmen stärken. Für Arbeitnehmerinnen und Arbeitnehmer kann die Direktversicherung eine sinnvolle Möglichkeit zur Altersvorsorge sein, die sich insbesondere bei hohen Zuschüssen durch den Arbeitgeber lohnen kann. Sie bekommen damit ab Renteneintritt lebenslang eine Betriebsrente ausbezahlt.

Sozialabgabenfrei bleiben in der Regel Sparbeiträge bis zu 4 Prozent der Beitragsbemessungsgrenze (BBG) in der allgemeinen Rentenversicherung West. Darauf wird auch keine Lohnsteuer fällig. Zusätzlich können Sie und Ihre Mitarbeiterinnen und Mitarbeiter in der Regel jedes Jahr weitere 4 Prozent der BBG steuerfrei in den Vertrag sparen.

Der gesetzliche Pflichtanteil liegt bei 15 Prozent des umgewandelten Entgelts. Ausnahmen bilden tarifvertragliche Regelungen. Der Pflichtanteil gilt nur dann, wenn der Arbeitgeber durch die Direktversicherung Sozialversicherungsbeiträge spart. Einige Unternehmen haben sich freiwillig zur Leistung höherer Beiträge verpflichtet, manche übernehmen die Beitragszahlungen auch komplett.

Das ist zwar häufig der Fall, aber nicht zwangsläufig so. Neben der Direktversicherung gibt es vier weitere Möglichkeiten zur bAV:

- Direktzusage: Hier ist das Unternehmen selbst Träger der bAV.

- Pensionskasse: Dabei nutzen Sie spezielle staatlich kontrollierte Renten- oder Lebensversicherungen, beispielsweise der Sparkassen Pensionskasse AG.

- Pensionsfonds: Ein Teil der Beiträge wird in Wertpapieren angelegt. Auch das bietet beispielsweise die Sparkassen Pensionskasse AG an.

- Unterstützungskasse: Hier ist eine unbegrenzte, lohnsteuerfreie Beitragszahlung möglich. Das geht auch in Kombination – beispielsweise mit einer Direktversicherung.

Wenn Arbeitnehmerinnen oder Arbeitnehmer eine Betriebsrente wünschen, liegt die genaue Ausgestaltung beim Arbeitgeber. Dabei kann er bei unseren Versicherern zwischen verschiedenen Möglichkeiten wählen. Gern beraten wir Sie, welche Optionen für Ihr Unternehmen sinnvoll sind. Vereinbaren Sie jetzt einen Termin bei Ihrer Sparkasse.

Zunächst ist hier wichtig zu beachten: Mit einer Direktversicherung können Sie Ihre Rente unter Umständen gut aufbessern. Wenn Ihre Beiträge aus Ihrem Bruttogehalt abgeführt werden, sparen Sie außerdem in der Ansparphase Steuern und Sozialabgaben. Letztere haben allerdings Einfluss auf Ihre gesetzliche Rente: Zahlen Sie weniger Sozialabgaben, zahlen Sie auch weniger in die gesetzliche Rente ein – und bekommen später weniger ausbezahlt. Wer im Alter auf die staatliche Grundsicherung angewiesen ist, bekommt aktuell monatlich bis zu rund 220 Euro aus freiwilligen Altersvorsorge-Verträgen anrechnungsfrei.